こんにちは、3Cサポートの平山です。

2022年3月、中小企業庁から『中小PMIガイドライン』が出されました。中小企業がM&Aを行うにあたり、「統合作業」という視点からどのように取り組んでいけばいいかがまとめられています。

前回は、『中小PMIガイドライン』をもとに、買い手側がM&A成立までにどういった点を意識することが大事かを見ました。

今回は、買い手側がM&A成立後にどういう点を意識していけばいいか、ポイントを挙げていきます。

目次

- 中小企業のM&A:統合作業に関するガイドライン

- 中小企業のM&A成立後:① 経営統合

- 中小企業のM&A成立後:② 売り手側の経営者

- 中小企業のM&A成立後:③ 売り手側の従業員

- 中小企業のM&A成立後:④ 売り手側の取引先および外部関係者

- 中小企業のM&A成立後:⑤ 業務統合

- まとめ

中小企業のM&A:統合作業に関するガイドライン

中小企業がM&Aの統合作業にどのように取り組んでいけばいいかをまとめた『中小PMIガイドライン』が、2022年3月に中小企業庁から出されました。

PMI(Post Merger Integration)とは、M&A成立後の一定期間内に行う経営統合作業のことです。

このガイドラインでは、大きな会社間のM&Aのみならず、小さな会社間でもPMIに取り組めるようにまとめてあります。

この『中小PMIガイドライン』(以下「ガイドライン」)をもとに、M&A成立後の「統合作業」で意識しておきたい基礎的な部分を以下にまとめていきます。

中小企業のM&A成立後:① 経営統合

M&Aを実行する理由や経営の方向性を言語化し、社内外の関係者に説明できるようにします。

方向性の説明

M&A成立前に明確にした新しい経営の方向性と、今までの方向性との差異をもとに、売り手側の人たち(経営者、従業員、取引先など)に、買い手側がどのような経営方針を考えているか丁寧に説明していきます。

既存の方針を変える場合には、できる限り既存の方針を取り入れたり、否定しないよう配慮したりすることで、売り手側の従業員の不安を軽減していくことも大事になります。

また、売り手側の人たちとのコミュニケーションを継続的に行いながら、必要に応じて経営方針を見直すことも検討していきます。

中小企業のM&A成立後:② 売り手側の経営者

売り手側の経営者との信頼関係を深めていきます。

信頼関係の深化

M&A成立前から築いてきた経営者間の信頼関係を深化させていきます。継続的なコミュニケーションを図っていき、M&A成立前に合意した役割や処遇(役職、報酬、在職期間等)が守られているかもお互いに確認していきます。

ガイドラインの中では、売り手側の経営者が残る場合の役員退職金の取り扱いに関しても言及しています。

顧問等として引き続き残る場合、M&A成立時に役員退職金を支払うと税務上の問題が生じる可能性があるため、支払い時期、勤務形態、待遇などを慎重に検討していきます。必要に応じて顧問税理士に相談するといいでしょう。

中小企業のM&A成立後:③ 売り手側の従業員

M&Aという環境の変化による従業員の不安を払拭するため、従業員とのコミュニケーションが大事になります。

説明会

売り手側の従業員向けに説明会を開きます。M&A成立後すみやかに、M&Aに関する情報を「全員に、「同時に/等しく/正確」に伝えることが大事になります。

ガイドラインでは、説明事項として以下を例に挙げています:

- 買い手企業の基本情報

- M&Aの目的や今後のありたい姿(メリット・シナジー効果等)

- 労働条件

- 経営層と旧経営者の関わり

- 業務内容

- 勤務場所

- 商号

個別面談

売り手側の従業員一人一人に対して、個別面談の場を設けます。従業員の抱えている不安や疑問に耳を傾け個別に説明することで、不安の払拭や、今後の協力を得ていくことにつながります。

即効性のある就労環境の改善

M&A成立から100日以内を目処に、即効性のある就労環境の改善策を実行に移します。

具体例としては以下が挙げられています(一部抜粋):

- 賃金引き上げ

- 旧式のオフィス機器を高機能のものに入れ替える

- 制服・作業服の刷新

- トイレの改修

- 表彰制度の導入

コミュニケーション

従業員との継続的なコミュニケーションで信頼関係を強くしていきます。

ガイドラインの中で「日頃から」との表現が使われています。一時的なコミュニケーションではなく、「日頃から」継続してコミュニケーションを図っていくことが大事になります。

中小企業のM&A成立後:④ 売り手側の取引先および外部関係者

取引先との継続的な関係性を維持・発展していくためにも、M&Aに関しての説明時期や方法などを意識します。

主要取引先への説明

M&A成立前に把握した主要な取引先に対しては、売り手側経営者とともに主要取引先へ訪問し、M&Aの経緯や買い手企業に関して説明していきます。

明文化されている取引内容や条件以外にも、「暗黙の商習慣」が存在する場合もあります。売り手側の経営者や関係者からのヒアリングを通じて、できるだけ把握しておくことが大事になります。

主要取引先以外への説明

主要取引先以外へは、第三者からの噂として耳に入る前に速やかに挨拶文等で状況を知らせます。

外部関係者への説明

外部関係者への案内もしていきます。取引先以外にも外部関係者が存在します。例えば、金融機関、業界団体、協力業者等です。

中小企業のM&A成立後:⑤ 業務統合

事業の円滑な引き継ぎや改善点に対応していきます。

事業の詳細把握と改善

売り手側の経営者や従業員からのヒアリング等を通じて、事業に関しての詳細把握と改善点を明確にします。そして、改善点に優先順位をつけて対応していきます。

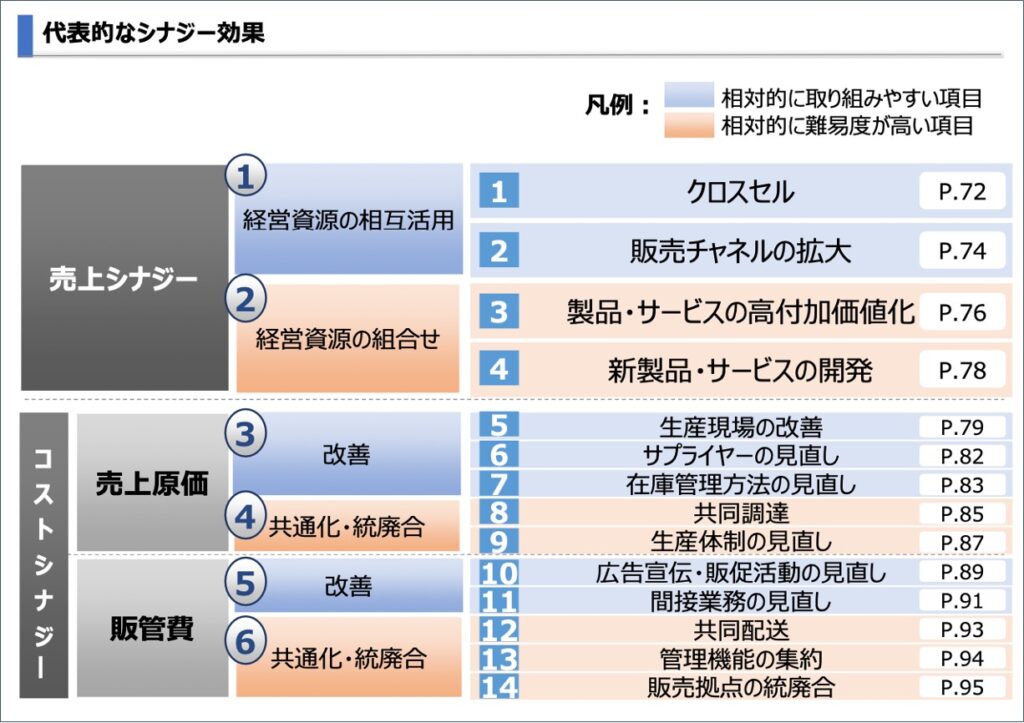

ガイドラインの中では、「事業面」としてどういう取り組みがシナジー効果を得られやすいか代表的なものを挙げています。

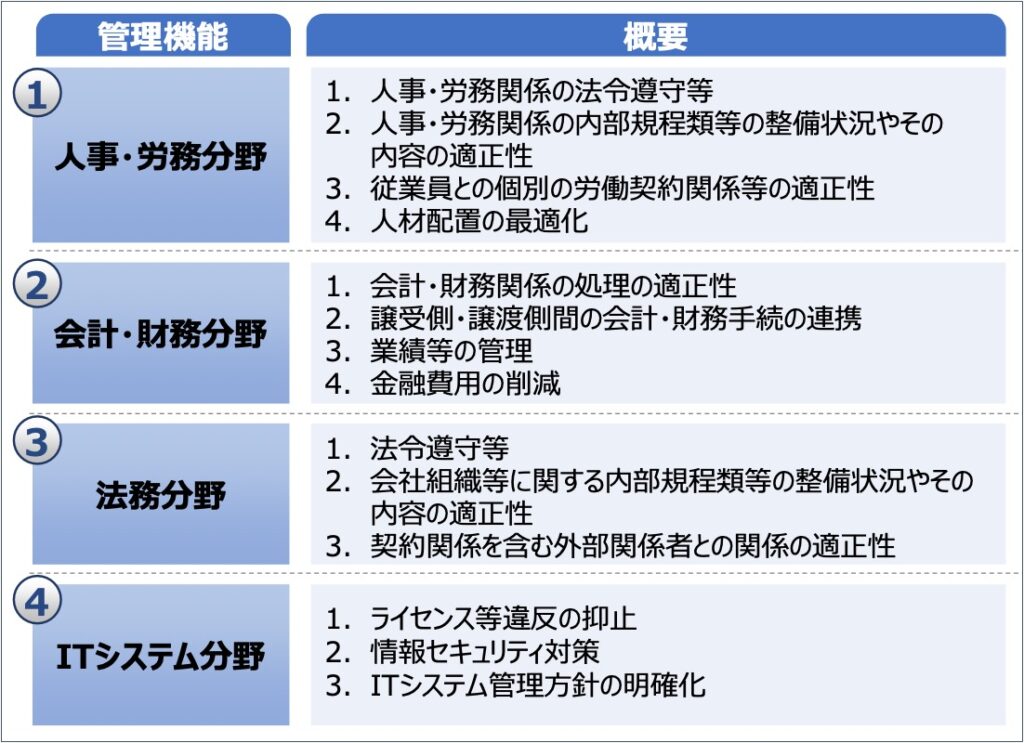

また、「管理面」として取り組む課題例も挙げられています。

まとめ

『中小PMIガイドライン』をもとに、M&Aの「統合作業」という視点から、買い手側がM&A成立後にどういった点を意識することが大事かポイントを挙げてきました。

M&Aでは事業の売買ということに強く意識が向く傾向があり、譲渡後に必要となる統合作業に関しての検討が不十分になることがあります。

ガイドラインでも指摘されていますが、M&Aの成立はゴールではなくスタートラインです。円滑な引き継ぎと譲渡後の効果を出すためにも、M&A成立前からの準備が欠かせません。

M&A実施後の満足度調査(中小企業白書2018年度版)では、期待を下回ったと答えた割合が全体の約1/4に達します。

M&A実施で想定以上の効果が得られるよう、丁寧な引き継ぎと統合作業をしていきたいです。

『中小PMIガイドライン』では詳細に統合作業に関して説明がなされていますので、ぜひ参考にしてください。